С приближением сентября инвесторы часто оказываются на перепутье. Летнее затишье сходит на нет, рынки начинают реагировать на ключевые экономические показатели, и многие инвесторы задумываются о ребалансировках портфелей. Исторически сентябрь имеет репутацию одного из самых волатильных месяцев на фондовом рынке. Такие факторы, как ребалансировка портфелей и осторожность перед четвертым кварталом и концом года, часто приводят к колебаниям рынков. Однако с этой волатильностью также появляется потенциал для поиска привлекательных инвестиционных возможностей, особенно для тех, кто готов смотреть дальше краткосрочного рыночного шума, подробнее в аналитической статье на DKnews.kz.

Во время недавнего выступления на ежегодном симпозиуме в Джексон-Хоул председатель ФРС Джером Пауэлл намекнул, что «пришло время для снижения процентных ставок с их двадцатилетнего максимума». И это стало его самым чётким сигналом того, что долгожданное снижение может быть близко. Хотя Пауэлл не уточнил размер или темпы потенциальных снижений, он подчеркнул прогресс в области инфляции и отметил, что политики будут внимательно следить за рынком труда и поступающими данными, принимая решения о действиях в будущем. Однако в целом инвесторы интерпретировали его комментарии как сигнал к принятию большего риска.

Вероятность того, что ФРС снизит процентные ставки в сентябре, составляет 64%, на этом фоне рыночные настроения становятся все более оптимистичными. Поскольку инвесторы готовятся к этому потенциальному сдвигу, сентябрь обещает стать интригующим месяцем с возможностями в нескольких секторах. Вот некоторые акции, которые стоит рассмотреть.

Apple Inc. (AAPL) – запуск iPhone 16 как ключевой драйвер роста

Запуск линейки iPhone 16, который Apple Inc. собирается представить на своём ежегодном сентябрьском мероприятии, станет значительным катализатором роста компании в следующем году. С ожидаемыми улучшениями в функциях, продолжающимся расширением на развивающихся рынках, а также потенциалом роста экосистемы и новых услуг на базе 5G Apple имеет все возможности для извлечения выгоды из успешного запуска новинки. Несмотря на существующие риски, включая интенсивную конкуренцию и проблемы с регулированием, сильная лояльность к бренду Apple, инновационный продуктовый портфель и диверсифицированные источники доходов предполагают устойчивую бизнес-модель, способную ориентироваться в меняющемся технологическом ландшафте. Поскольку iPhone остается краеугольным камнем бизнеса Apple Inc., успешный запуск iPhone 16 должен обеспечить значительный рост компании, потенциал которого к средней целевой цене – на уровне $252 (около 10%).

Инвесторы, ищущие доступ к ведущей технологической компании с сильными перспективами роста, могут посчитать её акции привлекательным дополнением к своим портфелям.

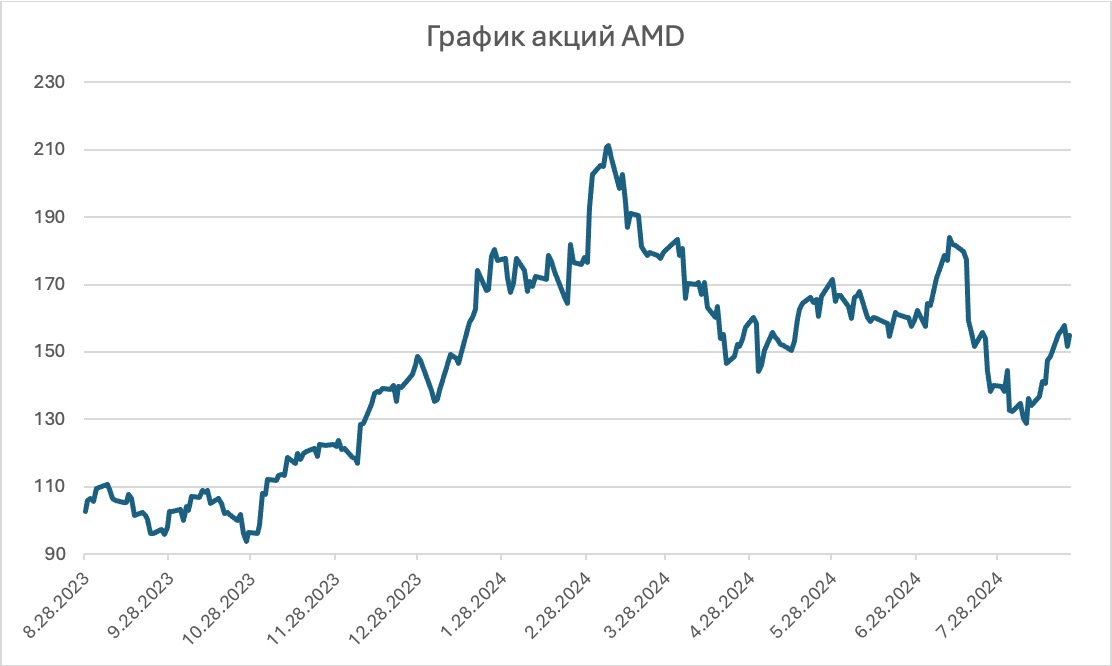

Advanced Micro Devices, (AMD) – потенциал роста обусловлен спросом на искусственный интеллект (ИИ) и предстоящими запусками продуктов

Advanced Micro Devices, Inc. – ведущая полупроводниковая компания, которая разрабатывает и производит высокопроизводительные вычислительные и графические решения. Поскольку спрос на передовые вычислительные мощности резко растёт, особенно в области ИИ и центров обработки данных, AMD имеет все возможности для извлечения выгоды из этих тенденций. Указанная инвестиционная идея фокусируется на потенциале роста Advanced Micro Devices, Inc., обусловленном растущим внедрением технологий ИИ, конкурентоспособными предложениями её продуктов и стратегическими партнёрствами.

Компания также продемонстрировала впечатляющий финансовый рост со значительным увеличением выручки в последние кварталы. Способность генерировать денежный поток позволяет ей инвестировать в исследования и разработки, ещё больше расширяя предложения своих продуктов и конкурентоспособность на рынке.

Таким образом, AMD представляет собой привлекательную инвестиционную возможность для тех, кто ищет выход на быстрорастущий рынок полупроводников, особенно в контексте спроса на ИИ и центры обработки данных. Благодаря сильному продуктовому портфелю, стратегическим партнёрствам и надежным финансовым показателям AMD хорошо подготовлена к долгосрочному росту. Несмотря на существующие риски, включая интенсивную конкуренцию и уязвимость цепочки поставок, проактивный подход компании к инновациям и её ориентация на быстрорастущие рынки предполагают устойчивую бизнес-модель, способную преодолевать трудности в развивающемся технологическом ландшафте. Инвесторы, желающие извлечь выгоду из растущего спроса на передовые вычислительные решения, могут посчитать AMD привлекательным дополнением к своим портфелям. Потенциал роста к средней целевой цене – на уровне $186 (около 20%).

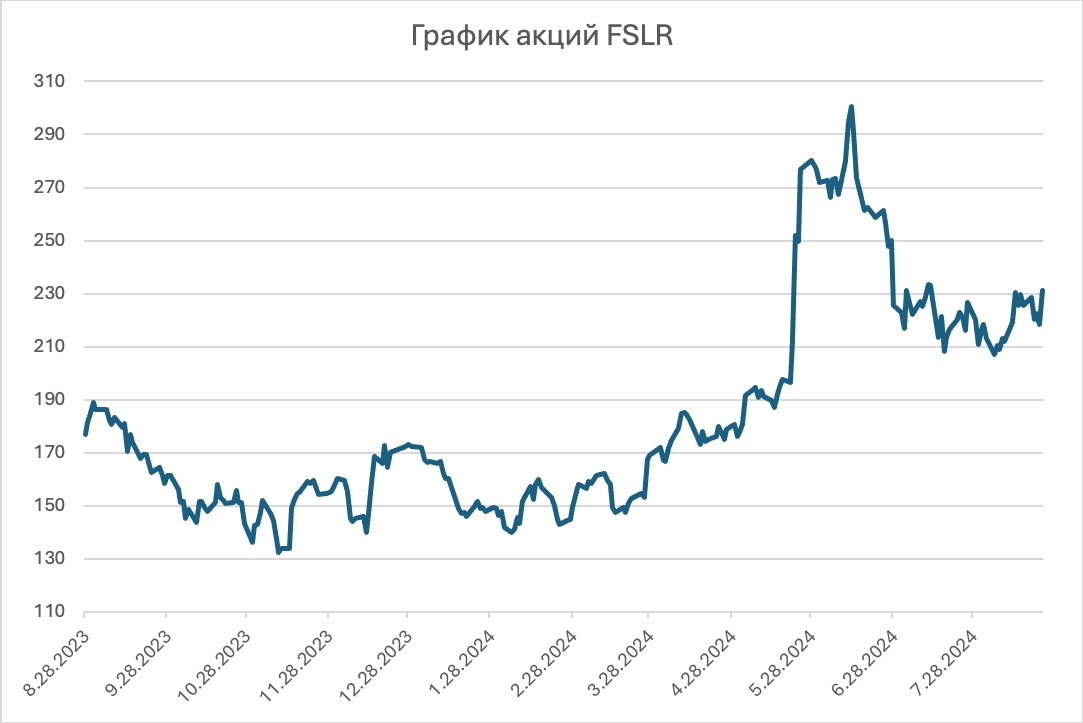

First Solar, Inc. (FSLR) – извлечение выгоды из ожидаемого снижения ставок в сентябре для стимулирования роста солнечного сектора

First Solar, Inc. – ведущий поставщик решений для солнечной энергетики, специализирующийся на производстве фотоэлектрических (PV) солнечных модулей. Ключевыми факторами роста являются технологическое лидерство в области тонкопленочных фотоэлектрических модулей, высокий спрос на возобновляемые источники энергии, растущий спрос со стороны центров обработки данных, значительные инвестиции в производство в США, надёжные финансовые показатели и ожидаемое снижение ставок в сентябре. Потенциал роста к средней целевой цене – на уровне $292 (около 26%).

First Solar, Inc. представляет собой привлекательную инвестиционную возможность. Благодаря высокому спросу на возобновляемые источники энергии, растущей потребности в солнечных решениях в центрах обработки данных и преимуществам Закона о снижении инфляции компания хорошо позиционирована для значительного роста. Несмотря на существующие риски, включая волатильность рынка и жесткую конкуренцию, проактивный подход FSLR к инновациям и её высокие финансовые показатели предполагают устойчивую бизнес-модель, способную преодолевать трудности в меняющемся энергетическом ландшафте. Инвесторы, желающие извлечь выгоду из потенциала роста в секторе солнечной энергетики, могут посчитать First Solar, Inc. привлекательным дополнением к своим портфелям.

Russell 2000 и iShares Russell 2000 ETF (IWM) – извлечение выгоды из ожидаемого снижения ставок в сентябре

Индекс Russell 2000, который отслеживает акции компаний с малой капитализацией в США, выглядит привлекательно, поскольку рынок ожидает потенциального снижения процентной ставки Федеральной резервной системой в сентябре. С вероятностью её снижения до уровня 64% на основе последних данных акции компаний с малой капитализацией, вероятно, выиграют от более низких затрат на заимствования и увеличения потребительских расходов, что делает iShares Russell 2000 ETF (IWM) привлекательной инвестиционной возможностью.

Russell 2000 и iShares Russell 2000 ETF (IWM) особенно привлекательны в свете ожидаемого снижения процентных ставок в сентябре. С сильными макроэкономическими показателями, поворотом рынка в сторону малой капитализации и приятными оценками потенциал роста в этом сегменте значителен. Несмотря на существующие риски, включая волатильность рынка и экономическую чувствительность, общий прогноз для акций малой капитализации остается позитивным. Потенциал роста к максимумам – на уровне $228 (около 11%). Инвесторы, желающие извлечь выгоду из указанного фактора для компаний малой капитализации и ожидаемых выгод снижения ставок, могут счесть IWM интересным дополнением к своим портфелям.

Cameco Corporation (CCJ) – стратегическая инвестиция в растущий рынок ядерной энергетики

Cameco Corporation является ведущим мировым производителем урана, необходимого для ядерной энергетики. Поскольку мир уделяет все больше внимания решениям в области чистой энергии для борьбы с изменением климата, ядерная энергетика готова сыграть решающую роль в достижении нулевых выбросов. Эта инвестиционная идея фокусируется на потенциале роста компании, обусловленном растущим спросом на ядерную энергию, стратегическим позиционированием на урановом рынке и её приверженностью устойчивому развитию.

Cameco Corporation представляет собой привлекательную инвестиционную возможность для тех, кто ищет выход на растущий рынок ядерной энергетики. Благодаря растущему мировому спросу на уран, стратегическому позиционированию в долгосрочных контрактах, инвестициям в Westinghouse Electric и твердой приверженности устойчивому развитию Cameco хорошо подготовлена к долгосрочному росту. Несмотря на существующие риски, включая волатильность рынка и проблемы с регулированием, проактивный подход компании к решению этих проблем предполагает устойчивую бизнес-модель, способную ориентироваться в меняющемся энергетическом ландшафте. Потенциал роста к средней целевой цене – на уровне $57,2 (около 34%). Инвесторы, желающие извлечь выгоду из перехода на чистую энергию, могут посчитать CCJ привлекательным дополнением к своим портфелям.

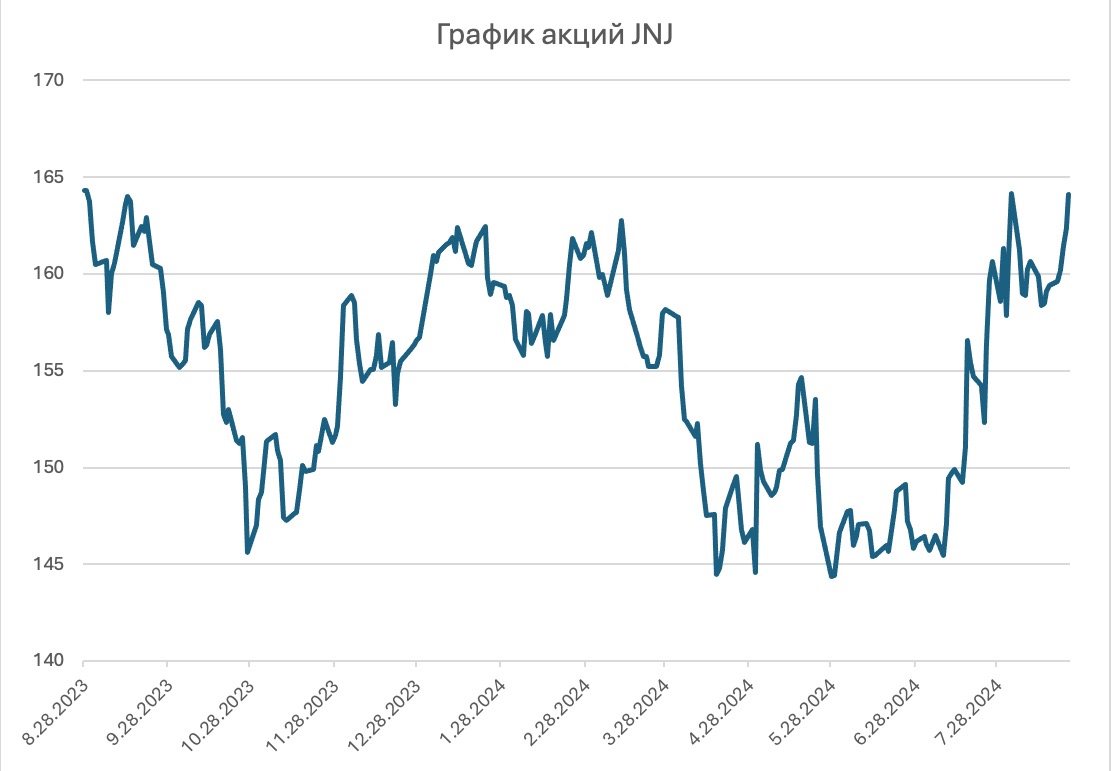

Johnson & Johnson – устойчивый лидер в здравоохранении

Johnson & Johnson – всемирно известная компания в сфере здравоохранения с разнообразным портфелем, охватывающим фармацевтические препараты, медицинские приборы и потребительские товары для здоровья. Как дивидендный король с долгой историей надёжных выплат дивидендов и роста, компания имеет все возможности для предоставления инвесторам стабильной прибыли и прироста капитала. Эта инвестиционная идея фокусируется на сильных сторонах Johnson & Johnson, потенциале роста и стратегических инициативах после недавней корпоративной реструктуризации.

Johnson & Johnson представляет собой привлекательную инвестиционную возможность для тех, кто ищет возможности для участия в ведущей компании в сфере здравоохранения с прочной историей стабильности и роста. Благодаря разнообразным источникам доходов, приверженности росту дивидендов, стратегической направленности на основные операции и надежному продуктовому портфелю Johnson & Johnson хорошо подготовлена к долгосрочному успеху. Несмотря на существующие риски, включая судебные разбирательства и конкурентное давление, проактивный подход компании к решению проблем и её сильная институциональная поддержка предполагают устойчивую бизнес-модель. Потенциал роста к средней целевой цене – на уровне $181 (около 10%). Инвесторы, ищущие надёжные растущие дивидендные акции, могут посчитать JNJ привлекательным дополнением к своим портфелям.

Вступая в сентябрь, мы видим, что рыночный ландшафт представляет собой сочетание возможностей и вызовов. С экономическими сигналами, указывающими на снижение инфляции и потенциал снижения процентных ставок, у инвесторов есть возможность скорректировать свои стратегии как с краткосрочными тенденциями, так и с долгосрочным ростом. Акции, представленные на выставке, охватывающие крупнейшие инновационные технологические компании, устойчивые голубые фишки и рыночные разрушители, предлагают уникальные ценностные предложения на предстоящие месяцы. Независимо от того, ищете ли вы стабильности в виде дивидендных аристократов или стремитесь к росту на волне искусственного интеллекта, эти варианты заслуживают рассмотрения. Ключевым моментом является сбалансированный подход: диверсифицируйте портфель, будьте в курсе событий и оставайтесь гибкими. При правильном подходе сентябрь может стать месяцем, который задаст тон для сильного завершения года.

Тамерлан Абсалямов, аналитик Freedom Finance Global