Исключение составляют рынки Европы, где инвесторы сфокусировали внимание на внутренних новостях, подтвердивших, что спад в экономике региона продолжается.

Оптимизма рынкам Азиатско-Тихоокеанского региона в завершении прошлой и начале этой недели добавил резкий подъём Wall Street накануне и надежды на то, что Федеральная резервная система больше не будет повышать ключевую процентную ставку, сообщает inbusiness.kz.

Два благоприятных для инвесторов ключевых события произошли на прошлой неделе. Во-первых, ФРС 1 ноября объявила о сохранении ставки на уровне 5,25 – 5,50% годовых. Кроме того, как сообщило в пятницу министерство труда США, количество рабочих мест в американской экономике в октябре увеличилось на 150 тыс. Темпы роста замедлились по сравнению с 297 тыс. в сентябре, а безработица поднялась до 3,9% с 3,8% месяцем ранее, что говорит об охлаждении звёздно-полосатого рынка труда.

Кроме того, индекс деловой активности в секторе услуг Китая, рассчитываемый Caixin Media Co. и S&P Global, в октябре вырос до 50,4 пункта с 50,2 пункта в сентябре, когда индикатор опускался до минимума за 9 месяцев.

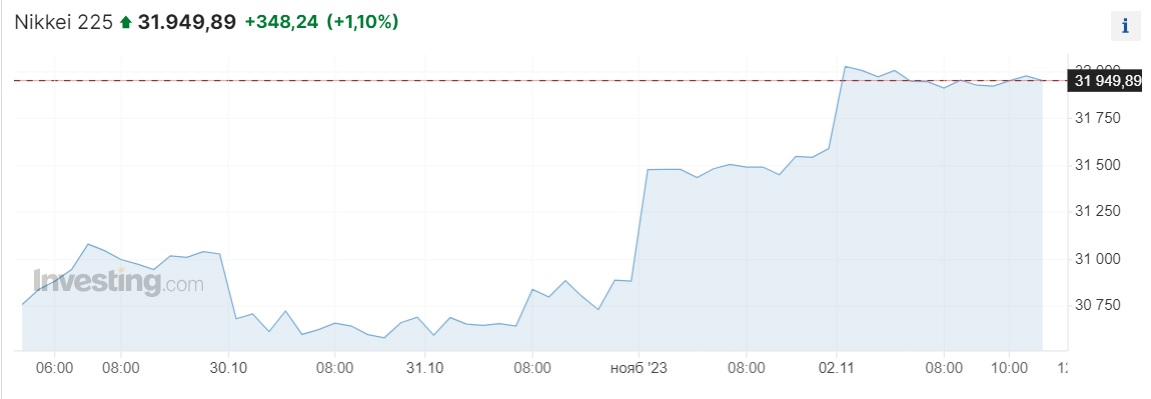

В Японии торги в пятницу 3 ноября не проводились в связи с праздником (День культуры). На закрытии четверга (сессии днём ранее), японский Nikkei 225 (IP 225) набрал +348,24 пункта или +1,00, поднявшись до отметки 31 949,89 пункта.

За неделю JP 225 потерял -958,2 пункта или -3,09%. Однако уже в понедельник 6 ноября он взлетел в ходе торгов в понедельник на +2,33%, достигнув максимума за шесть недель на уровне 32 708,00 пунктов.

Значение сводного индекса менеджеров по закупкам (PMI) в Японии за октябрь было пересмотрено в лучшую сторону — до 50,5 пункта с предварительно объявленных 49,9 пункта, говорится в отчете Jibun Bank, рассчитывающего индикатор. Значение индекса выше 50 пунктов говорит о росте деловой активности. Показатель остался выше этой отметки десятый месяц подряд, однако снизился по сравнению с сентябрьскими 52,1 пункта.

Опубликованный в понедельник протокол заседания Банка Японии, прошедшего на прошлой неделе, показал, что руководство ЦБ считает необходимым сохранять мягкую денежно-кредитную политику, поскольку цель устойчивой и стабильной инфляции ещё не достигнута.

Гонконгский индикатор Hang Seng (HSI) подскочил на 2,60% в минувшую пятницу, потяжелев на +448,00 пунктов до уровня 17 687,00 пунктов. За неделю рост составил +288,27 пункта или +1,66%.

В Гонконге существенный подъём продемонстрировали акции Sino Biopharmaceutical (+8,4%), Sunny Optical (+5,3%), Li Ning Co. (+6,6%), Shenzhou International (+4,4%) и Xinyi Glass Holdings (+3,8%), в Шанхае — OFILM Group, Beijing BDStar (+10% у обеих компаний), Zhongji Innolight (3,2%) и Sungrow Power (4,2%).

Лидерами роста котировок на Гонконгской фондовой бирже стали акции фармацевтических компаний Sino Biopharmaceutical (+9,8%), Hansoh Pharmaceutical (+11,8%), CSPC Pharmaceutical (+10,8%) и Wuxi Biologics (+7,3%).

В понедельник 6 ноября HSI вырос на +1,57%, до 17 965,00 пунктов.

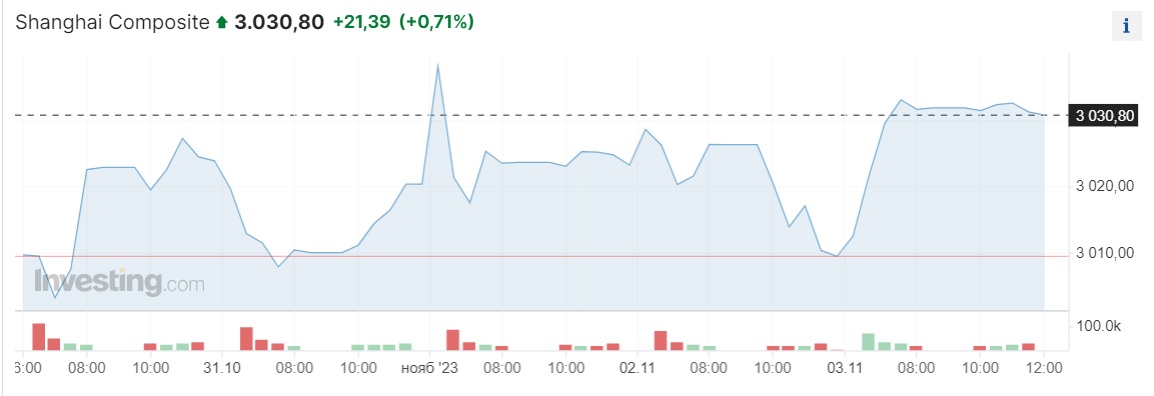

Китайский фондовый индекс Shanghai Composite (SSEC) завершил сессию пятницы 3 ноября ростом на +0,71%, прибавив +21,39 пункта, достигнув отметки 3 030,80 пункта. За неделю рост составил +13,02 пункта или +0,43%.

В понедельник SSEC прибавил +27,61 пункта, или +0,91%, поднявшись до уровня 3 058,41 пункта.

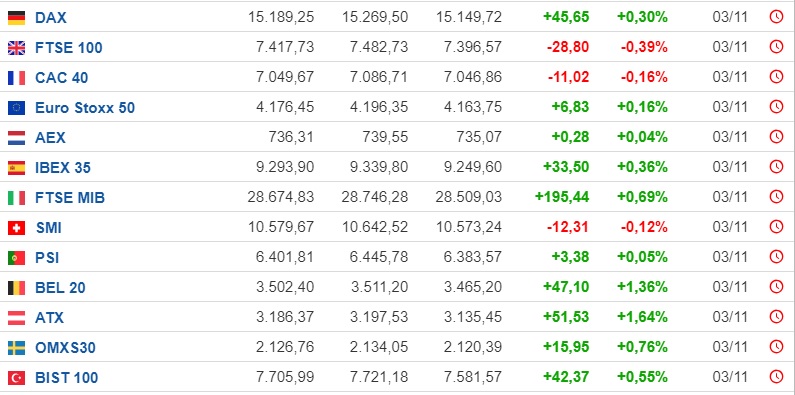

Европейские фондовые индексы завершили торги в пятницу разнонаправленно.

Поддержку рынку оказали данные о росте безработицы в США, повысившие надежды трейдеров на то, что ФРС завершила цикл ужесточения денежно-кредитной политики. В то же время котировки акций энергетических компаний снизились вслед за падением цен на нефть.

В еврозоне безработица в сентябре выросла до 6,5% с 6,4% месяцем ранее, сообщило в пятницу статистическое управление Европейского союза. Самый низкий уровень безработицы среди крупнейших государств еврозоны зафиксирован в Германии (3%), самый высокий — в Испании (12%). Во Франции и Италии безработица в сентябре составила 7,3% и 7,4% соответственно, сообщает finmarket.ru.

Сводный индекс крупнейших европейских компаний Stoxx Europe 600 к закрытию рынка увеличился на +0,17%, до 444,24 пункта. Индикатор завершил в плюсе пятую сессию подряд.

Германский DAX прибавил +0,3%, итальянский FTSE MIB поднялся на +0,69%, испанский IBEX 35 на +0,36%. Французский CAC 40 потерял -0,19%.

Британский FTSE 100 снизился на -0,39%.

Лидером снижения среди компонентов индекса Stoxx Europe 600 в пятницу стали акции датской транспортно-логистической компании A.P. Moeller-Maersk, подешевевшие на 16,9%. Maersk объявила о намерении сократить ещё порядка 3,5 тыс. рабочих мест в дополнение к уже проведенным в этом году увольнениям, чтобы урезать расходы в сложных рыночных условиях. В общей сложности сокращения в этом году составят не менее 10 тыс., и число сотрудников компании опустится ниже 100 тыс.

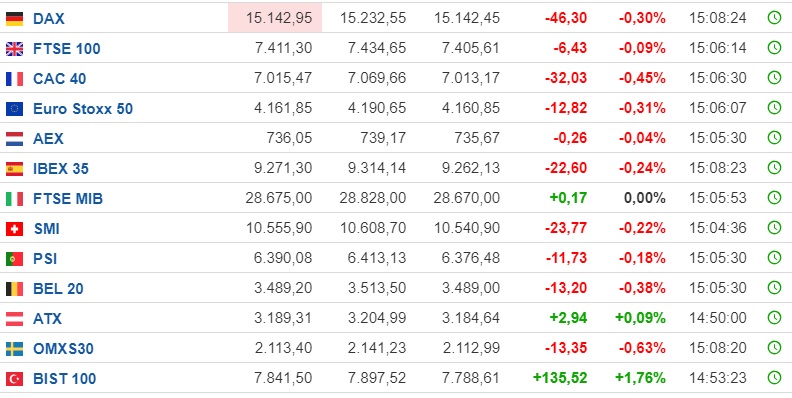

В понедельник 6 ноября европейские индексы в подавляющем большинстве снижались, так как трейдеры сфокусировались на внутриевропейских новостях, подтвердивших, что спад в экономике региона продолжается.

Сводный индекс менеджеров по закупкам (PMI) в еврозоне в октябре упал до минимума с ноября 2020 года — 46,5 пункта, показал окончательный отчет Hamburg Commercial Bank (HCOB) и S&P Global. Финальное значение индекса совпало с предварительным. Месяцем ранее этот показатель составил 47,2 пункта.

Значение индекса ниже 50 пунктов говорит о спаде деловой активности. Сводный PMI в еврозоне остается ниже этой отметки уже пять месяцев.

А вот на американских фондовых площадках царил в основном позитив. Основные индексы в пятницу 3 ноября выросли на 0,66 – 1,38%. Как отмечалось выше, американские фондовые индексы пошли в уверенный рост на фоне статданных, показавших охлаждение рынка труда США. Опубликованная статистика была воспринята трейдерами как сигнал того, что ФРС завершила цикл ужесточения денежно-кредитной политики.

Данные минтруда также показали замедление темпов повышения зарплат в США.

Замедление темпов роста числа рабочих мест в экономике США в октябре является долгожданным сигналом нормализации ситуации на американском рынке труда, заявил глава Федерального резервного банка Ричмонда Томас Баркин в интервью CNBC.

"Данные, которые мы увидели сегодня, говорят о постепенном охлаждении рынка труда. Я думаю, это как раз то, чего хотят видеть те, кто не хотел бы дальнейшего повышения ставки ФРС. Давайте посмотрим, что будет дальше с инфляцией" — отметил Баркин.

Количество рабочих мест в экономике США в октябре увеличилось на 150 тыс., сообщило в пятницу министерство труда страны. Консенсус-прогноз экспертов, который приводит Trading Economics, предусматривал повышение на 180 тыс. Согласно пересмотренным данным, в сентябре показатель вырос на 297 тыс., а не на 336 тыс., как было объявлено ранее.

Средняя почасовая оплата труда в частном секторе в октябре выросла на 0,2% относительно предыдущего месяца, до 34 долларов в час. В годовом выражении повышение составило 4,1% и было минимальным с июня 2021 года. В сентябре первый показатель увеличился на 0,3%, а второй – на 4,3%.

Такое охлаждение рынка, по мнению главного инвестиционного директора Commonwealth Financial Network Брэда Макмиллана, которым эксперт поделился с Market Watch, скорее всего, удержит Федеральную резервную систему США от дальнейшего ужесточения денежно-кредитной политики.

Промышленный индекс Dow Jones Industrial Average к закрытию рынка 3 ноября вырос на +222,24 пункта (+0,66%) и составил 34061,32 пункта.

Индекс широкого рынка Standard & Poor’’s 500 поднялся на +40,56 пункта (+0,94%) до 4 358,34 пункта.

Технологический Nasdaq Composite увеличился на +184,09 пункта (+1,38%) и составил 13 478,28 пункта.

По результатам прошедшей недели существенно выросли все основные американские фондовые индексы: S&P 500 на +5,9%, Nasdaq Composite на +6,6%, причём прирост оказался наибольшим с прошлогоднего ноября. Dow Jones Industrial Average достиг годового максимума, поднявшись на +5,1%.

Последнее в этом году заседание ФРС пройдёт 12-13 декабря. В настоящее время вероятность того, что ключевая ставка останется без изменений на уровне 5,25 – 5,50, составляет 95,4%. Остальные 4,6% приходятся на вероятность повышения ставки на 25 базисных пункта до 5,50 – 5,75% годовых.

На премаркете понедельника 6 ноября основные американские индексные фьючерсы (декабрь 2023 года) торгуются в плюсе. В небольшом минусе Russel 2000 (индекс отслеживает активы 2000 американских компаний с малой капитализацией).