Управляющие компании отчитались по итогам I квартала 2024 года. Сектор продолжает сокращаться: совокупные активы за три месяца уменьшились на 3%, обязательства – на 11%. Заработали участники рынка в совокупности 8,4 млрд тенге, что ненамного больше, чем в аналогичном периоде прошлого года.

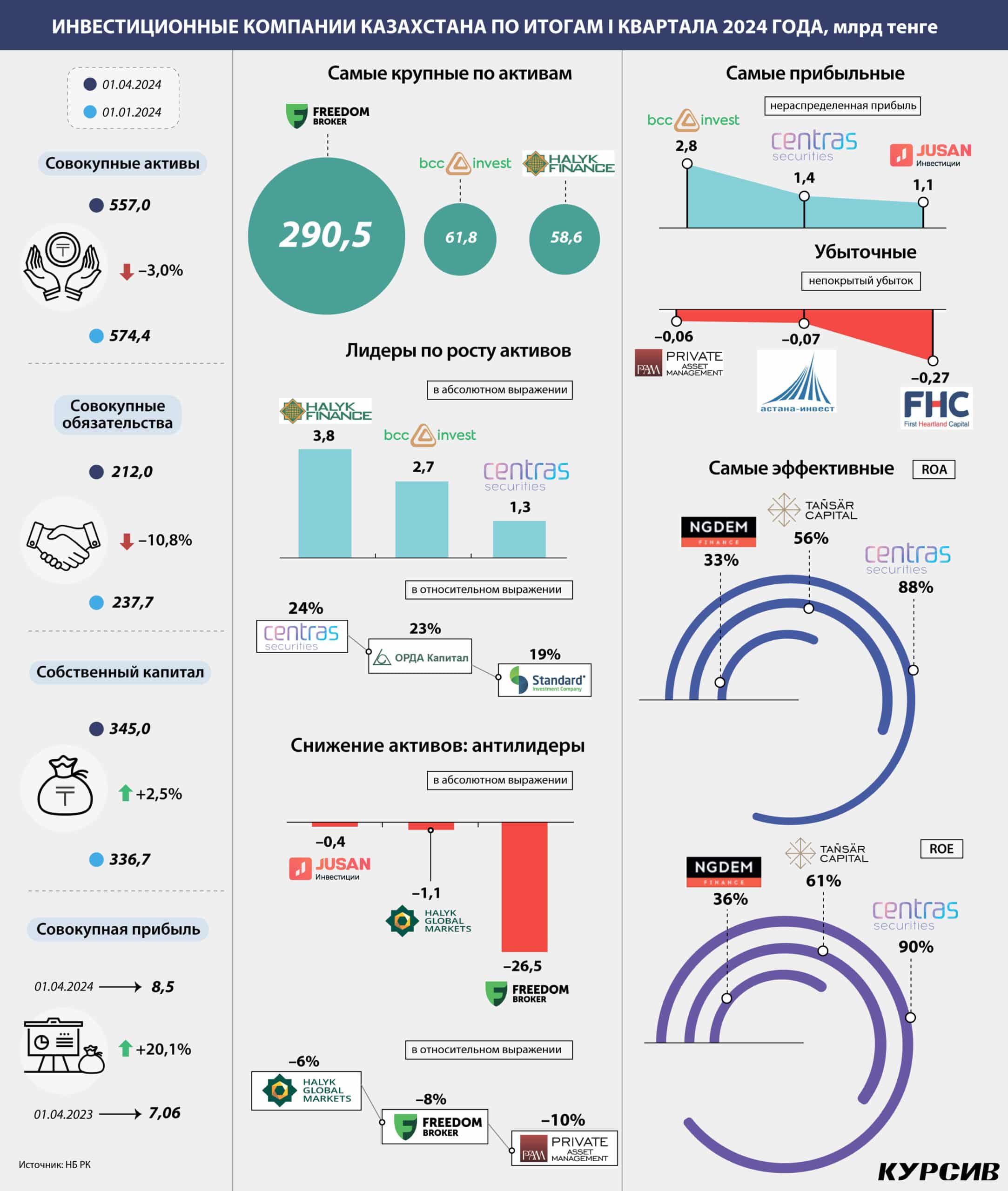

Совокупные активы инвесткомпаний по итогам I квартала составили 557 млрд тенге. За первые три месяца cектор уменьшился на 17,4 млрд тенге (3%). В большей степени это связано с удешевлением стоимости ценных бумаг, оцениваемых по справедливой стоимости, которые просели на 20,7 млрд тенге, или 5,8%. Обязательства инвесткомпаний уменьшились на 10,8%, до 212 млрд тенге, в основном за счёт сокращения краткосрочных займов в виде РЕПО на 27,9 млрд тенге. Совокупный собственный капитал, подрос на 8,3 млрд тенге, до 345 млрд тенге.

Отметим, что с начала года регулятор два раза снижал базовую ставку: в январе – с 15,75 до 15,25% годовых, в феврале – до 14,75% годовых. Соответственно, уменьшилась ставка по операциям по предоставлению краткосрочной ликвидности. Индикатор денежного рынка TONIA за I квартал снизился на 228 б. п. – с 16,19 до 13,91% годовых, что отразилось на объёме изымаемой ликвидности инвестиционных компаний посредством краткосрочных инструментов.

Крупные и влиятельные

Рост активов по итогам квартала демонстрировали 12 из 20 инвестиционных компаний. Крупнейший игрок – «Фридом Финанс» – занимает более 50% в совокупном объёме активов сектора.

За I квартал компания просела на 8,4%, или 26,5 млрд тенге, до 290,5 млрд тенге (в основном за счёт изменения стоимости ценных бумаг в балансе компании), обязательства – на 26,5 млрд тенге, до 290,5 млрд тенге (за счёт краткосрочных заимствований). Стоит отметить, что сокращение активов последовало после роста компании за 2023 год в 1,5 раза.

BCC Invest утвердился на второй строке по объёму активов в конце прошлого года и продолжает удерживать позиции. За январь – март 2024 года баланс компании подрос на 4,6%, до 61,8 млрд тенге. В том числе портфель ценных бумаг увеличился на 5 млрд тенге, до 55,6 млрд тенге. Совокупный объём обязательств практически не изменился, изменился характер заимствований в сторону более долгосрочных инструментов. Капитал компании подрос на 2,8 млрд тенге, до 35 млрд тенге, преимущественно за счёт нераспределенной прибыли прошлых лет. За 2023 год компания заработала 3 млрд тенге, это в 4 раза больше, чем в 2022-м. В BCC Invest улучшение финансовых показателей по результатам трёх месяцев 2024 года связывают с положительной переоценкой ценных бумаг в связи со стабилизацией инфляционной динамики, понижением базовой ставки регулятора и увеличением собственного портфеля ценных бумаг.

После некоторой просадки в прошлом году восстанавливает утраченные позиции Halyk Finance. За I квартал текущего года компания выросла сразу на 3,8 млрд тенге (на 7%), до 58,6 млрд тенге, в основном за счёт увеличения стоимости ценных бумаг. Обязательства компании выросли на 3 млрд тенге, до 27,4 млрд тенге. Вторая инвесткомпания «народной» группы, Halyk Global Markets (6-я позиция), напротив, просела на 1,1 млрд тенге, или 6%, также за счёт портфеля ценных бумаг. Напомним, в 2022 году произошло объединение клиентского бизнеса двух УК на базе более крупной – Halyk Finance. Судя по отчетности Halyk Global Markets, компания практически не занимается брокерской деятельностью, а основные комиссионные получает от инвестиционного дохода по пенсионным активам.

В Jusan Invest (4-я позиция) все стабильно, за I квартал объём активов почти не изменился (–0,6%) и на начало апреля текущего года составил 58,6 млрд тенге. Обязательства при этом уменьшились на 2,1 млрд тенге, или 14,4%, преимущественно за счёт сокращения по статье «обратное РЕПО». При этом размер собственного капитала компании вырос на 1,7 млрд тенге за счёт нераспределенной прибыли прошлых лет. Jusan Invest заработал за 2023-й 2,1 млрд тенге против убытка в 2,3 млрд годом ранее.

First Heartland Capital, вторая инвесткомпания холдинга Jusan, замыкает пятерку крупнейших игроков сектора. По данным НБ РК, по итогам I квартала активы компании составили 28,7 млрд тенге, что на 1,2% меньше, чем было в начале года. При этом активы практически полностью сформированы из собственного капитала компании. Объём обязательств компании составляет менее 1% активов. Отдельной отчетности First Heartland Capital в открытом доступе нет.

Повестка на лидерство

Часть игроков сектора динамично наращивает активы на балансе. Наибольший прирост демонстрирует «Сентрас Секьюритиз». По итогам I квартала 2024 года активы компании увеличились на 24,4%, превысив 6,8 млрд тенге, обязательства показали снижение на 17,8% – с 123,6 млн до 101,6 млн тенге.

В «Сентрас Секьюритиз» данные изменения связывают с несколькими факторами: увеличением рыночной капитализации активов, в которые инвестировала компания (по большей части вследствие подготовки компаний к дивидендному сезону), и ростом активности инвесторов на рынке. Компанией были приобретены долговые инструменты с высокими ставками доходности, что также оказало ощутимое влияние на прирост активов.

Инвестиционная компания Standard в июне 2023 года получила лицензию на осуществление деятельности на рынке ценных бумаг и уже входит в десятку крупнейших игроков сектора. В отчетах Нацбанка статистика компании появилась в июле прошлого года, с тех пор компания удвоилась в размерах. За I квартал объём активов ИК «Standard» увеличился на 18,9%, или 735,2 млн тенге, до 4,6 млрд тенге. Обязательства выросли на 32,8%, до 2,3 млрд тенге, в основном за счёт операций РЕПО.

В I квартале успела отличиться управляющая компания «ОРДА Капитал». Компания восстанавливает позиции после убыточного 2023-го и наращивает активы. За три месяца «ОРДА Капитал» подросла на 22,6%, или 568 млн тенге, до 3,1 млрд тенге (14-я позиция). Компания нарастила портфель ЦБ за счёт резерва переоценки ценных бумаг (+364,8 млн тенге) и нераспределенной прибыли отчетного периода (+159,8 млн тенге).

Восемь компаний сектора показали сокращение объёма активов. Помимо ранее указанных компаний, активы ощутимо уменьшились у Private Asset Management (–9,9%), ИД «Астана-Инвест» (–2,9%). У SkyBridge Invest и UD Capital объём активов сократился незначительно – 0,3 и 0,1% соответственно. Стоит отметить, что баланс PAM за прошлый год сократился на 40%. У SBI активы уменьшились на 27%.

Стабилизация ставок

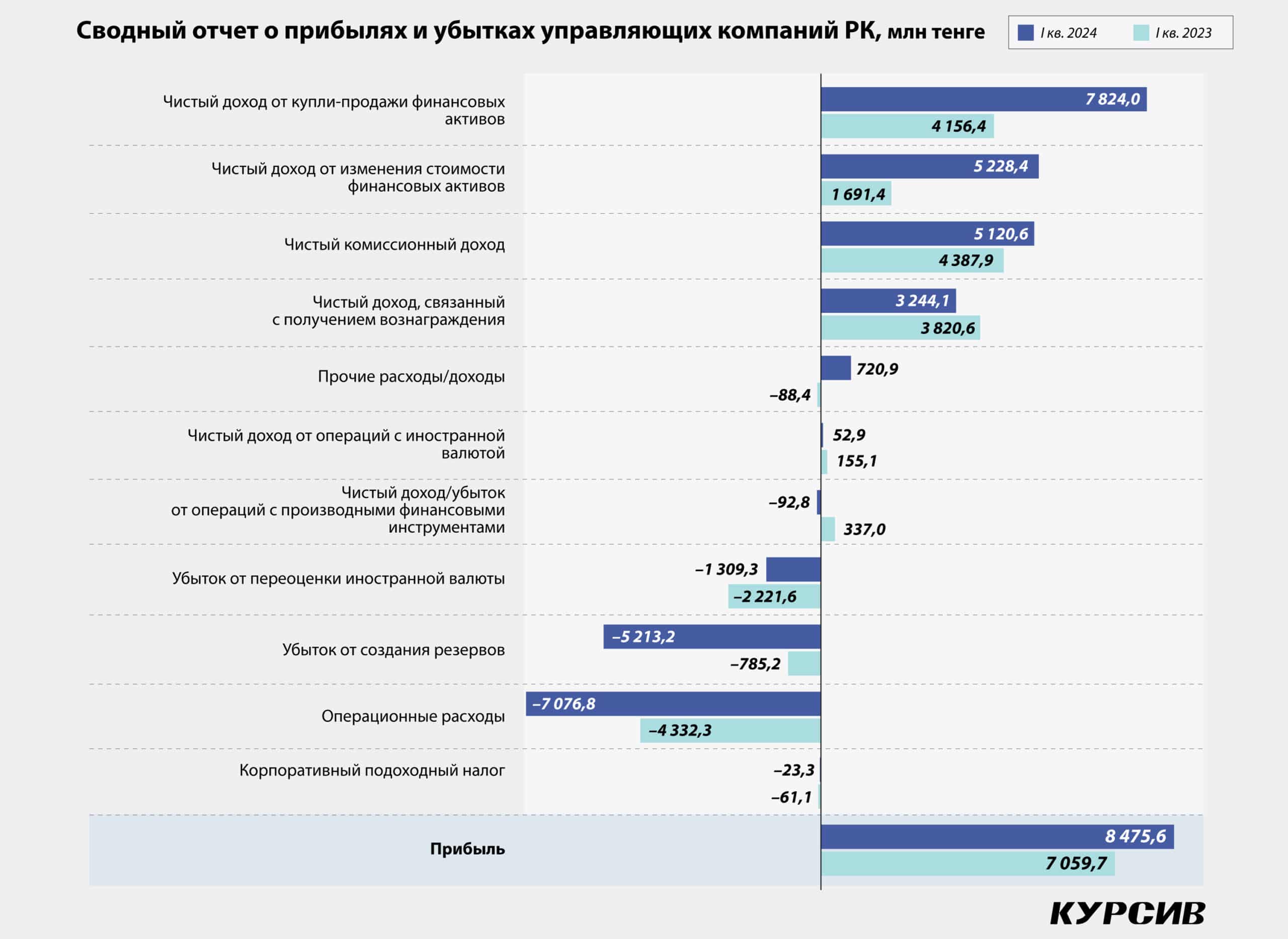

Прибыль сектора по итогам I квартала 2024-го составила 8,5 млрд тенге, что на 20% больше, чем за аналогичный период прошлого года. Доходность выросла из-за положительной переоценки облигаций на фоне снижения ставки Нацбанка, считает главный аналитик департамента казначейства АО «Фридом Финанс» Аружан Сагымбаева. При этом дальнейший рост показателя может быть ограниченным, считает эксперт.

«Если говорить о будущей тенденции, то в ближайшее время мы ожидаем стабилизации на текущих уровнях в связи с тем, что доходность ГЦБ на аукционах начала немного расти. Также Нацбанк стал осторожнее подходить к снижению базовой ставки», – отмечает она.

Прибыль сектора выросла вслед за положительной динамикой казахстанского фондового рынка, считают в «Сентрас Секьюритиз». Так, в I квартале 2024 года значение индекса KASE впервые в истории превысило 5 тыс. пунктов, что также стимулировало активность инвестиционных компаний и увеличило их доходность.

«Также, вероятно, причиной возросшей доходности может служить повышенный интерес инвесторов к казахстанским акциям в связи с участившимися в последнее время публичными размещениями казахстанских компаний», – добавляют в УК.

Наибольший вклад в совокупную прибыль сектора внес чистый доход от купли-продажи финансовых активов – 7,8 млрд против 4,2 млрд тенге за тот же период прошлого года. Чистый доход от изменения стоимости финансовых активов составил 5,2 млрд тенге, прибыль по данной статье увеличилась в 3 раза. Прибыль, связанная с получением вознаграждения, немного уменьшилась и составила 3,2 млрд тенге. 5,2 млрд тенге инвесткомпании направили на создание резервов, это в 7 раз больше, чем в прошлом году. Операционные расходы составили 7,1 млрд, увеличившись на 63%. От переоценки валюты инвесткомпании потеряли 1,3 млрд тенге, это на 41% меньше, чем годом ранее.

Большой вклад в совокупный финансовый результат сектора в I квартале внесли комиссионные доходы компаний в размере 6,1 млрд тенге, это на 20% больше, чем в прошлом году. Около половины комиссионных (3 млрд тенге) было заработано за счёт брокерских услуг. От услуг андеррайтера компании получили ещё 2 млрд тенге, данная статья доходов увеличилась на треть. Напомним, что в феврале текущего года прошло первичное размещение акций крупнейшей авиакомпании страны Air Astana.

От управления активами компании получили доход в размере 436,9 млн тенге, что на 21,2% меньше, чем в прошлом году. На маркетмейкерских услугах компании заработали 234,4 млн тенге. Отметим, что в I квартале в официальный список KASE были включены 18 выпусков облигаций.

Доход от управления пенсионными активами вырос на 44,8% по сравнению с прошлым годом и составил 45,4 млн тенге, но в общем объёме комиссионных данная статья все ещё незначительна.

Эффективные и прибыльные

В разрезе по конкретным инвесткомпаниям ситуация также скорее позитивная, убыток зафиксирован лишь у четырёх компаний сектора.

First Heartland Capital за I квартал ушел в минус на 273 млн тенге – в прошлом году компания демонстрировала хотя и небольшой, но положительный финансовый результат. ИД «Астана-Инвест» завершил квартал с убытком в размере 69,5 млн тенге. Отрицательный результат сложился за счёт возросших расходов от изменения стоимости финансовых активов (188 млн тенге). В минусе также оказались Private Asset Management (–58,2 млн тенге) и N1broker (–41,4 млн тенге).

Больше всех за I квартал заработал BCC Invest. Чистый доход компании за квартал составил 2,8 млрд, это в 4 раза больше, чем за аналогичный период прошлого года. Финансовый результат был достигнут как за счёт роста доходной части, так и за счёт значительного сокращения расходов. Так, комиссионные вознаграждения выросли на 736,4 млн, до 1 млрд тенге, доходы, связанные с получением вознаграждения, увеличились на 447,9 млн, до 1,2 млрд тенге. Расходы от изменения стоимости финансовых активов сократились на 2,2 млрд, до 5,1 млрд тенге, а расходы от переоценки валюты уменьшились на 1,8 млрд, до 3,5 млрд тенге.

Прибыль «Сентрас Секьюритиз» за I квартал составила 1,36 млрд тенге. Для сравнения: I квартал 2023 года компания завершила с убытком в размере 17,3 млн тенге.

«Рыночная капитализация активов, в которые инвестирует компания, росла в I квартале текущего года, что привело к увеличению доходности. Кроме того, важную роль сыграли макроэкономические факторы, укрепление курса национальной валюты по отношению к доллару США, что дополнительно вызывало интерес иностранных инвесторов к нашему рынку и обеспечивало повышенную валютную доходность. В связи с этим компания частично фиксировала прибыль по инструментам, показавшим высокий прирост», – комментируют показатели в «Сентрас Секьюритиз».

Тройку самых доходных компаний сектора замыкает Jusan Invest, компания заработала за три месяца 1,1 млрд тенге. Это на 41,8% больше, чем за тот же период прошлого года. Причём доходная часть отчетности уменьшилась, а рост финансового результата был достигнут за счёт сокращения расходов от переоценки валюты с 5 до 1,7 млрд тенге.

«Фридом Финанс» сместился с привычной лидирующей позиции на четвертое место по объёму прибыли. Компания по итогам I квартала заработала чуть меньше 1 млрд тенге против 2,8 млрд в аналогичном периоде предыдущего года. В частности, доходы от изменения стоимости финансовых активов сократились с 8,4 до 2,5 млрд тенге. Уменьшились комиссионные вознаграждения – с 3 до 1,8 млрд тенге, в том числе комиссионные от услуг андеррайтера сократились с 1,4 до 0,5 млрд тенге. При этом компания лидирует по объёму собранных комиссионных от брокерских услуг (1,3 млрд тенге).

По данным KASE, «Фридом Финанс» за I квартал прошлого года провел 15 размещений корпоративных облигаций, в том числе крупнейшее розничное размещение облигаций среди микрофинансовых организаций – МФО «ОнлайнКазФинанс» (бренд Solva), в результате которого было привлечено $20 млн. За январь – март текущего года «Фридом» выступил организатором одного размещения облигаций от ТОО «Orbis Leasing» на 405,2 млн тенге. Брокер также собрал 27% заявок в рамках IPO Air Astana, где выступал в качестве ведущего менеджера. Заявки «Фридома» были удовлетворены на сумму, эквивалентную $49 млн, это 13% от общей суммы заявок по итогам IPO и 23% от общей суммы заявок, удовлетворенных на казахстанском рынке.

Halyk Finance за I квартал заработал 771,8 млн тенге (пятый результат по сектору). Это на 20% меньше, чем в прошлом году. Итоговый финансовый результат снизился за счёт изменения стоимости финансовых активов, оцениваемых по справедливой стоимости. При этом комиссионные доходы компании выросли в 2 раза и составили 1,1 млрд тенге. Половину комиссионных компания заработала за счёт услуг андеррайтера. Напомним, что Halyk Finance выступал локальным координатором и совместным букраннером при IPO Air Astana в Казахстане. Halyk Group удовлетворила 30% заявок по итогам размещения.

Традиционно небольшие компании являются наиболее эффективными по показателям рентабельности. Однако в текущем году самой эффективной инвесткомпанией стала «Сентрас Секьюритиз», входящая в десятку крупнейших. Показатель рентабельности активов компании по итогам I квартала достиг 88,3%. Компания заработала за три месяца 1,4 млрд тенге при среднем объёме активов 6,2 млрд тенге. Относительно высокий уровень рентабельности активов зафиксирован у Tansar Capital (55,8%) и NGDEM Finance (33,2%).