Индекс KASE обновляет исторический максимум

В ноябре цены на нефть упали почти на 6%, и это оказалось вторым «красным» месяцем подряд. К концу месяца Brent достиг $80,9 за баррель. Основное снижение произошло в первой декаде, после которой цены болтались примерно в одном стабильном диапазоне. 7 ноября нефть упала на 4,4% на фоне данных по увеличению экспорта нефти из стран ОПЕК более чем на 1 млн баррелей в сутки относительно минимумов августа. В то же время в Китае экспорт товаров и услуг сократился более быстрыми темпами, чем ожидалось. А в США складские запасы нефти выросли на 12 млн баррелей за предыдущую неделю, что также увеличило обеспокоенность касательно спроса на нефть. Через неделю новые данные по росту складских запасов нефти в США вновь оказали давление на цену. К тому же производство нефти в США продолжало оставаться на рекордных уровнях в 13,2 млн баррелей в сутки. А на следующий день, 16 ноября, цены вновь упали на 4,4% на фоне роста заявок по безработице в США и снижения потребительских продаж в США. Также в Китае снизилась переработка нефти. Тем не менее эти потери были отыграны буквально за следующие два торговых дня на фоне слухов об увеличении объёма сокращения нефтедобычи со стороны ОПЕК+ на следующей встрече. В итоге всю последнюю декаду это было главной темой для обсуждений и спекуляций, а 1 декабря было объявлено о сокращении добычи на 2 млн баррелей в сутки в I квартале 2024 года. Но рынки не впечатлились, вероятно, потому, что 1,3 из 2 млн баррелей уже были включены в качестве добровольного сокращения нефтедобычи со стороны России и Саудовской Аравии.

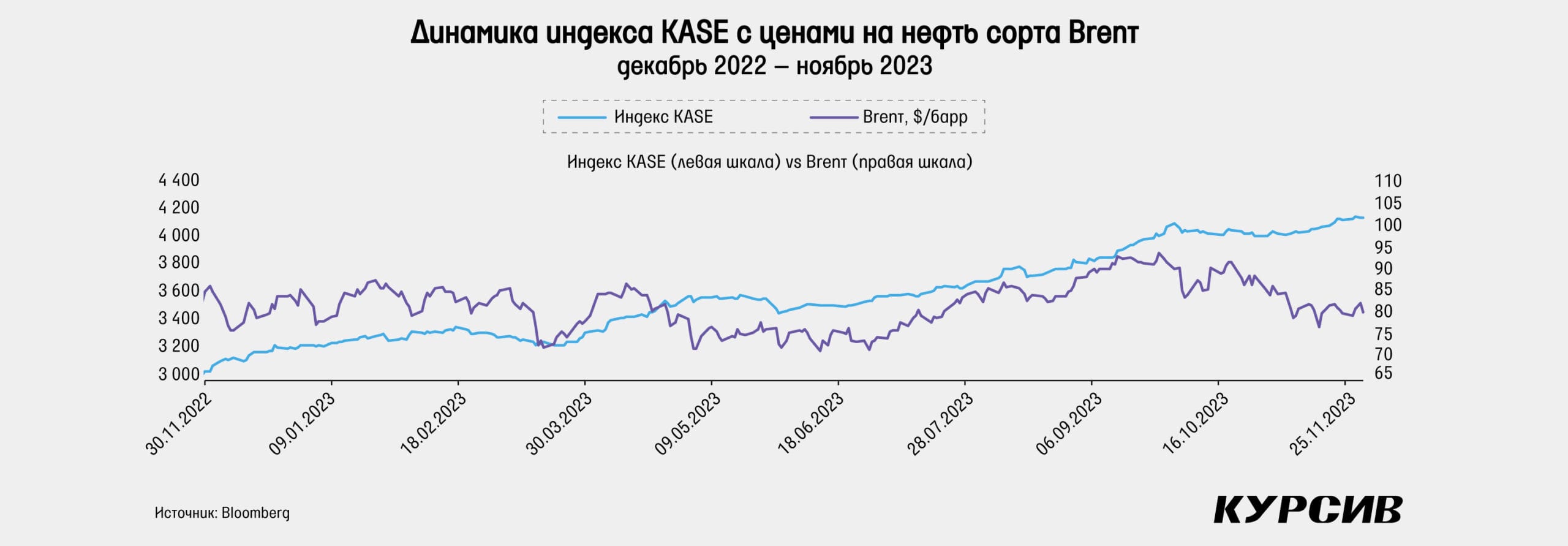

Индекс KASE в ноябре вырос на 3,3%, обновив исторические максимумы на фоне сезона отчетности. Сильнее всего выросли акции БЦК, месячный рост которых составил 16,9%. Лидера поддержали коллеги из отрасли: акции Народного банка выросли на существенные 9,6%, а акции Kaspi.kz – на 2,7%, что является третьим результатом месяца. Рост БЦК можно объяснить финансовыми результатами за девять месяцев 2023 года, которые показали значительный рост доходов и чистой прибыли. Банку был повышен кредитный рейтинг со стороны Moody’s с «Ba3» до «Ba2». Акции и ГДР Народного банка также по большей части выросли после выхода финансового отчета за III квартал, банк продемонстрировал годовой рост доходов и чистой прибыли примерно на 30%.

Акции KEGOC снизились на 2,8%, «Казатомпрома» – на 1,1%. Отметим снижение цены акций KEGOC почти на 5% в первый день после проведения успешного SPO. После чего акции продолжили постепенное падение, уйдя ниже цены размещения в предпоследний день ноября. Цена достигала 1475 тенге, что на 7 тенге ниже цены размещения. Тем не менее 30 ноября это падение было выкуплено.

Восстановление тенге

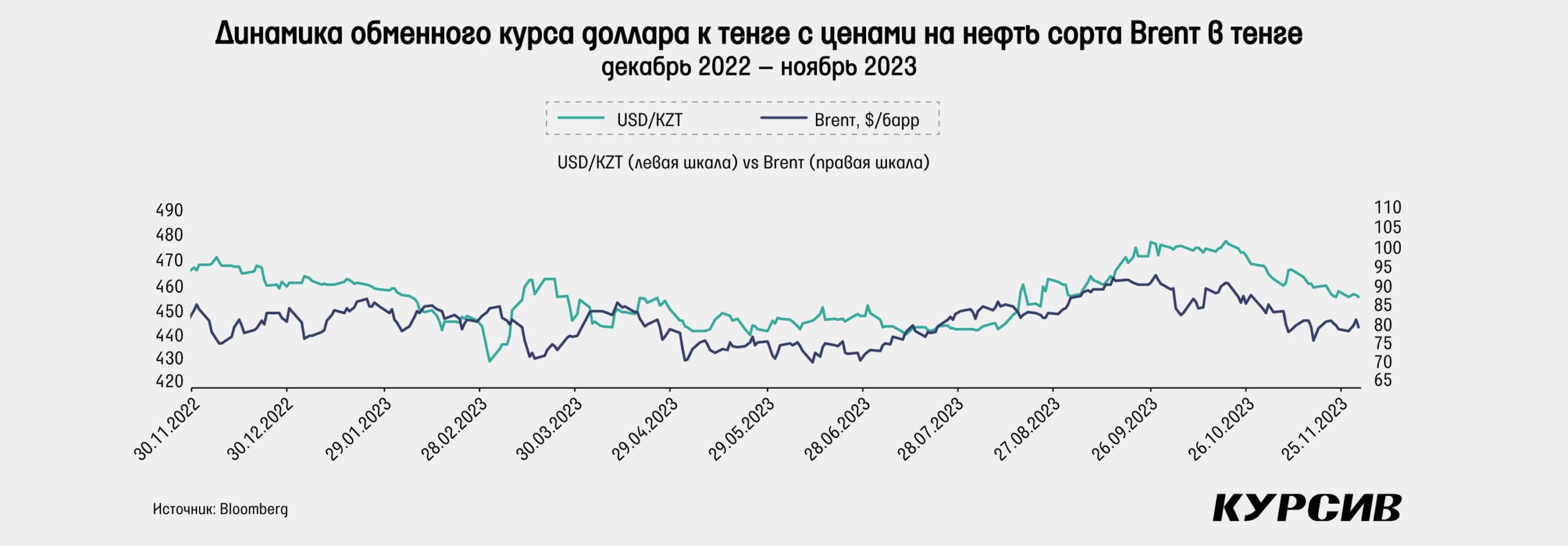

Национальная валюта в ноябре продолжила показывать восстановление (+2% м/м), достигнув отметки 459,3 тенге за $1. Несмотря на неплохое укрепление тенге в первые шесть дней месяца, резкое падение нефти 7–8 ноября привело к обратному росту курса доллара до 469 тенге. Тем не менее к 22 ноября тенге постепенно укреплялся, в моменте достигнув 455,6 тенге за $1. В итоге в последние дни месяца курс стабилизировался в диапазоне 457–460 тенге. В ноябре Нацбанк продал из Национального фонда чуть больше $1,3 млрд тенге для трансфертов в госбюджет. Этот объём является вторым по величине за всю историю публикации подобной статистики. Однако доля продаж валюты упала с 47 до 31%, что говорит о снижении влияния Нацбанка в торгах. И все же это выше среднеисторического значения в 19%. Кроме того, Нацбанк выкупил $200 млн для увеличения валютной доли ЕНПФ, что на $68 млн больше, чем было в октябре. Нацбанк также купил $70 млн для Казахстанского фонда гарантирования депозитов. Таким образом, нетто-продажи валюты составили $1,05 млрд, что на 20% меньше результата октября, но является третьим результатом за всю историю наблюдений. Тем не менее в декабре НБ РК планирует существенно снизить объём продаж валюты из Нацфонда – до $600–700 млн. Нацбанк снизил и нижнюю границу прогноза по покупке валюты для ЕНПФ (с $150–200 до $100–200 млн). Для КФГД же прогноз покупки валюты тоже был снижен (с $50–70 до $30–50 млн). Учитывая восстановление тенге после сентябрьского давления, снижение плановых нетто-продаж валюты Нацбанком может указывать на значительное улучшение уверенности в будущей динамике курса.

В ноябре российский рубль продолжил укрепление второй месяц подряд. Валютная пара доллар/рубль снизилась на 4,2%, достигнув 89,5 рубля за $1. Среди возможных факторов назывались приближение налогового периода, октябрьский указ президента РФ об обязательной продаже валютной выручки экспортерами, общее снижение доллара на мировых рынках и высокая ключевая ставка. В итоге кросс-курс рубль/тенге вырос на 1,6%, достигнув 5,11 тенге за 1 рубль. Тем самым пара рубль/тенге продолжила движение вверх в локальном канале роста, начало которого датируется серединой августа.

Индекс доллара упал почти на 3% по итогам месяца, достигнув отметки 103,5 пункта. Почти весь месяц индекс падал, и если бы не рост в последний день ноября на 0,7%, месячное снижение могло быть куда более значительным. Основное снижение произошло в середине месяца, когда появились данные по инфляции в США, которая оказалась ниже ожиданий рынка, что привело к резкому снижению доходности гособлигаций и падению доллара к другим валютам. Таким образом, рост доллара в августе – сентябре и стабилизация на верхних уровнях в октябре были на 80% отыграны за один только ноябрь. Как мы уже писали в предыдущем обзоре, в начале ноября ФРС и Банк Англии сохранили ставку на прежнем уровне в 5,5 и 5,25% соответственно. 26 октября ЕЦБ тоже сохранил ставку на уровне 4,5% после десяти повышений подряд. Следующие решения будут объявлены в середине декабря.

Денежно-кредитная политика

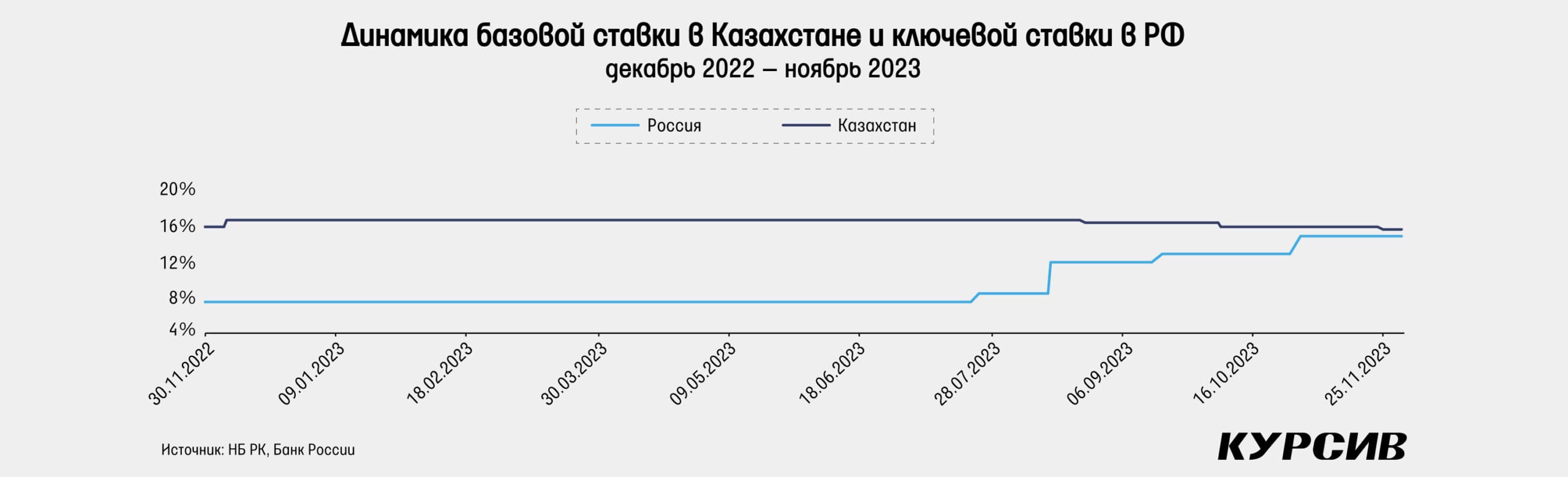

24 ноября НБ РК провел очередное заседание по базовой ставке, на котором было принято решение о её снижении на 25 базисных пунктов, до 15,75%. В своём пресс-релизе Нацбанк отмечает продолжение динамичного замедления годовой инфляции и возвращение месячной инфляции в октябре к среднеисторическим значениям. Регулятор также указывает на продолжение снижения внешнего инфляционного давления на фоне упавших мировых цен на продовольствие и сдерживающей монетарной политики зарубежных центробанков. С другой стороны, регулятор не изменил перечень внутренних проинфляционных факторов: нестабильные инфляционные ожидания, фискальное стимулирование и устойчивый внутренний спрос. Были обновлены некоторые прогнозы Нацбанка. Так, прогноз инфляции по итогам 2023 года снижен с 10–12 до 9,3–10,3%, а рост ВВП в 2024 году понижен с 4–5 до 3,2–4,2% на фоне переноса завершения проекта расширения на ТШО. Следующее заседание по ставке запланировано на 19 января 2024 года. Нацбанк отмечает, что дальнейшие решения будут приниматься в зависимости от соответствия фактической инфляции её прогнозной траектории.

В ноябре Центральный банк России не проводил заседаний по ключевой ставке. Следующее заседание запланировано на 15 декабря.

На долговом рынке Казахстана в ноябре доходность при размещениях практически не изменилась, несмотря на снижение базовой ставки. В целом активность на первичном рынке гособлигаций резко снизилась осенью. На фоне падения базовой ставки последний аукцион по месячным нотам Национального банка прошел с доходностью в 15,31%, что заметно ниже базовой ставки в 15,75%. Разница в доходности относительно ставки сохраняется с середины октября, что, вероятно, говорит о «голубиных» ожиданиях рынка. А ставка РЕПО TONIA снизилась с 16,79% в конце октября до 16,56% в конце ноября, хотя в моменте падала до 15,08%, что является самым низким значением с ноября 2022 года.

На локальном облигационном рынке России доходность ОФЗ снизилась почти по всей длине кривой. Заметнее всего было снижение по коротким бумагам. Так, доходность однолетних облигаций упала с 12,95 до 11,5%, а по 5-летним бумагам – с 12,48 до 11,64%. Тогда как по 10-летним доходность снизилась с 12,5 до 11,74%, а по 30-летним – с 12,66 до 11,78%. Форма кривой, которая была инверсной в течение двух месяцев, несколько видоизменилась и стала «обратно горбатой». То есть доходность очень коротких бумаг выше, чем среднесрочных бумаг, но в то же время доходность среднесрочных бумаг ниже, чем долгосрочных.

Ускорение месячной инфляции в ноябре не должно вводить в заблуждение

Годовая инфляция в ноябре снизилась с 10,8 до 10,3%, а месячная инфляция составила 1% м/м, что на 30 б. п. выше результата октября и является самым высоким показателем с февраля этого года. Тем не менее ускорение месячной инфляции не является критичным, если разобраться в её структуре. Главным фактором роста стали платные услуги, которые выросли в цене в среднем на 1,7% м/м, тогда как месячная инфляция по продуктам питания выросла лишь на 20 б. п. (в пределах исторических значений), а по непродовольственным даже снизилась на 30 б. п. Так как на момент написания статьи ещё не была опубликована подробная статистика по инфляции, можно предположить, что основным виновником роста месячной инфляции стало отопление. Судя по пресс-релизу Бюро нацстатистики, центральное отопление выросло в цене на 26% г/г в ноябре, тогда как в октябре этот показатель был равен лишь 10%. Отметим, что традиционно рост тарифов на отопление включается в расчет общей инфляции в ноябре, в первый месяц оплаты нового отопительного сезона. Поэтому общее ускорение месячной инфляции является специфичным и, скорее всего, не ломает тренд на снижение годовой инфляции. К тому же исторически в ноябре месячная инфляция в обычные годы (исключая 2015 и 2022 годы) в среднем была выше октябрьского значения на 20 б. п. Поэтому при прочих равных мы ожидаем падения годовой инфляции до 8% к маю 2024 года. По итогам 2023 года инфляция, вероятнее всего, составит 9,9%.

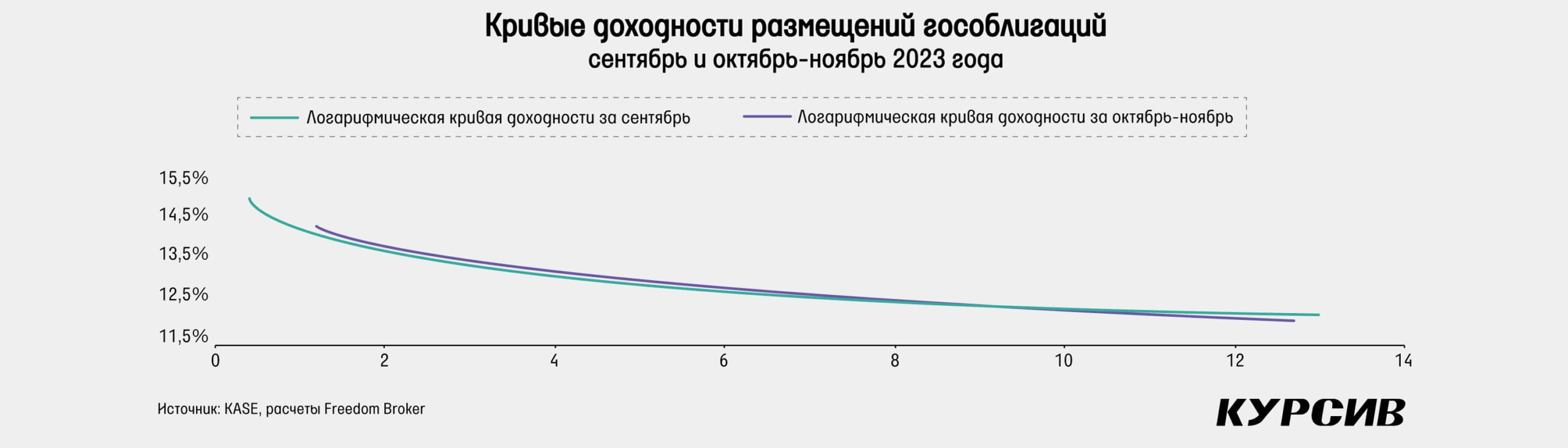

Размещения государственных облигаций РК

На рынке государственных облигаций Казахстана в ноябре состоялось лишь шесть размещений на общую сумму почти 93 млрд тенге, что на 45% меньше показателя октября. Продолжается тренд на снижение объёма размещений. В последний раз столь низкий объём размещения наблюдался в декабре 2021 года, тогда он составил лишь 86 млрд тенге. Средневзвешенный спрос на предложение сократился с 260 до 228%. Доходность в целом снизилась незначительно за последние пару месяцев. Учитывая значительное уменьшение количества размещений, сложно сравнивать ноябрь с октябрем из-за разности в сроках погашения. Единственным сравнимым выпуском стали 5-летние бумаги, доходность которых упала с 13,29 до 13,19% за последний месяц. В то же время доходность 8-летних бумаг с сентября упала на 15 б. п., до 12,65%, а доходность более длинных, 13-летних бумаг не изменилась за два месяца и осталась на уровне 11,7%. После понижения базовой ставки прошло только одно размещение 4-летних бумаг с доходностью в 13,1%. Однако в последний раз бумаги с таким сроком размещались в конце июля, тогда доходность составляла 13,6%. На усредненном графике кривой доходности размещений можно увидеть снижение доходности по более длинным бумагам в октябре – ноябре относительно сентября. В то же время по коротким бумагам в сентябре доходность была чуть ниже. Но нужно также учитывать, что объёмы и количество размещений осенью оказались очень небольшими, что снижает точность анализа.

Облигации квазигосударственных компаний

В квазигосударственном секторе в ноябре состоялось лишь четыре размещения, которые пришлись только на Казахстанский фонд устойчивости (КФУ). Общий объём размещений КФУ составил 9,3 млрд тенге, что на 8% меньше результата октября. Средневзвешенный спрос к предложению оказался высоким и составил 358%, но тем не менее это меньше показателя октября в 658%. Три размещения прошли по 53-му выпуску, который будет погашен 29 сентября 2025 года. В итоге доходность бумаг снижалась с каждым размещением: от 14,4 до 14,07%. В последний раз столь низкая доходность наблюдалась в январе 2022 года, когда однолетние облигации были размещены с доходностью в 10,32%.

Акции программы «Народное IPO», «Казатомпрома», Kaspi.kz и КМГ

В ноябре ГДР «Казатомпрома» на Лондонской фондовой бирже упали на 4,8%, и это второй месяц снижения подряд. Цена одной расписки к концу месяца достигла $38,55, а на KASE – 18 190 тенге (–1,1%) за одну акцию. Сохраняем мнение, что снижение является следствием консолидации цены после рекордного роста в сентябре. Отметим, что цены на оксид урана в ноябре продолжили расти и достигли $80,4 за один фунт. Таких уровней рынок не видел с января 2008 года. Месячный рост составил почти 8% на фоне «ренессанса» ядерной энергетики в Европе и Китае, а также некоторых операционных проблем на месторождениях канадской Cameco. Урановый сектор в лице ETF URA также вырос почти на 8%. Самой важной новостью прошедшего месяца для «Казатомпрома» стал выход финансового отчета. Выручка компании за девять месяцев 2023 года составила 865 млрд тенге (+11% г/г). Рост произошел во многом за счёт увеличения средней цены реализации на 15%. Тогда как продажи год к году снизились на 8,4%. Тем не менее компания планирует продать 18–18,5 тыс. тонн урана по итогам 2023 года при продажах в 16,4 тыс. тонн в 2022 году. Поэтому, по нашему мнению, по итогам года стоит ожидать почти 40%-ного роста выручки. На фоне увеличения выручки валовая маржа компании выросла с 43 до 45%. Рост цены и большой объём ожидаемых продаж в IV квартале, вероятно, дадут резкий рост валовой маржи по итогам года. Фактическая EBIT-маржа пока что остается на прежнем уровне в 45%. Чистая прибыль компании, относящаяся к акционерам, составила 233 млрд тенге (–5% г/г), или 899 тенге на акцию.

Акции «КазТрансОйла» в ноябре практически не изменились в цене, упав лишь на 0,1%. В конце месяца цена достигла 863,7 тенге за акцию. Абсолютно весь месяц котировки двигались внутри узкого диапазона в 850–874 тенге. При этом импульс не смог дать даже вышедший финансовый отчет по итогам девяти месяцев 2023 года. Квартальная выручка «КазТрансОйла» выросла на 15% г/г и на 5% к/к, достигнув 72,5 млрд тенге. Основным фактором роста стали доходы от транспортировки сырой нефти, которые выросли на 11% г/г в большей степени за счёт роста тарифов. Несмотря на годовое снижение квартальных объёмов транспортировки нефти на 4,7%, а также на снижение экспорта по нефтепроводу Атырау – Самара на 2,2% г/г, увеличение тарифов примерно на 10% смогло компенсировать это. EBITDA-маржа осталась примерно на том же уровне в 44%, что тем не менее заметно выше результата прошлого года в 39%. Квартальная чистая прибыль составила 12,9 млрд тенге (+39% г/г и +13% к/к), или 34 тенге на акцию. Среди других новостей отметим планы по трёхкратному увеличению транзита российской нефти в Узбекистан в 2024 году в объеме 500 тыс. тонн с возможностью увеличения до 1 млн тонн.

Акции KEGOC в ноябре упали на 2,8%. Месяц закрылся на уровне 1487 тенге. В начале месяца компания объявила об успешном завершении дополнительного размещения акций. Спрос на акции компании превысил предложение в 1,5 раза. Тем не менее в первый же день торгов после размещения котировки упали почти на 5%, значительно приблизившись к цене размещения. Через неделю рыночная цена достигла цены размещения, а в предпоследний день даже ушла ниже установленной цены на 7 тенге. Главной новостью месяца стал выход финансового отчета. Выручка компании за III квартал 2023 года выросла на 13% г/г за счёт появления новых статей доходов после изменения модели оптового рынка электроэнергии. Доходы от услуг по передаче электроэнергии снизились на 72% г/г, которые были компенсированы доходами от услуг по пользованию национальной электрической сетью в размере 27,7 млрд тенге. В совокупности квартальные доходы от этих услуг выросли на 4,7%. Доходы от диспетчеризации и балансирования электроэнергии увеличились на 6,5% и упали на 43% г/г соответственно. Квартальная валовая маржа компании упала с 23,7% в 2022 году до 19,1% в 2023 году во многом из-за роста технологического расхода электроэнергии на 155% г/г. На фоне этого отметим и резкое падение EBITDA-маржи с 49% в 2022 году до 37%. На это указывает и значительное снижение свободного денежного потока в III квартале с 10,8 млрд тенге в 2022 году до –12,9 млрд тенге в 2023 году. В итоге компания за квартал получила чистую прибыль в размере 5,6 млрд тенге, или 20,4 тенге на акцию, что на 19% меньше результата 2022 года. Отметим, что производство электроэнергии в Казахстане за январь – октябрь составило 92,4 млрд кВт·ч (–0,02% г/г), а отдельно за октябрь – 9,2 млрд кВт·ч (–3,5% г/г).

ГДР Kaspi.kz после двух месяцев снижения подряд выросли в цене на 12,8%, закрыв ноябрь на уровне $102. На KASE цена акций выросла лишь на 2,7%, что значительно сократило премию в акциях. На конец месяца ГДР стоили дороже акций на 0,7%. Так как компания отчиталась уже в октябре, ноябрь прошел без особо важных новостей. Kaspi.kz в рамках программы обратного выкупа за 24 дня ноября выкупила собственные ГДР на общую сумму почти $8 млн.

В ноябре акции «КазМунайГаза» выросли в цене на 1,7%, закрыв месяц на уровне 11 595 тенге. Отметим, что рост произошел, несмотря на снижение цен на нефть и курса доллара. Компания в ноябре выпустила финансовый отчет по итогам девяти месяцев 2023 года. Выручка «КазМунайГаза» в III квартале 2023 года выросла на 0,5% г/г и 4,3% к/к. Отметим, что квартальная средняя цена на нефть марки Brent упала на 11% г/г и выросла на 11% к/к. В то же время объёмы нефтедобычи выросли на 6,8% г/г и упали на 4,3% к/к. Годовой рост нефтедобычи произошел во многом благодаря Кашагану, доля КМГ в котором увеличилась. На рост также повлияла низкая база прошлого года, когда проводили ремонт. Квартальное снижение добычи во многом произошло из-за «Тенгизшевройла», где она упала на 10% к/к из-за 40-дневного капремонта. Квартальная скорректированная EBITDA компании достигла 439 млрд тенге (–16% г/г и –17% к/к) со снижением маржи с прошлогодних 23 до 20%. По большей части снижение EBITDA произошло из-за уменьшения дивидендов от совместных компаний на 68% г/г. За девять месяцев 2023 года скорректированная EBITDA упала лишь на 11% г/г по большей части из-за снижения выручки на фоне падения средней цены на нефть на 22% г/г. Чистая прибыль компании, приходящаяся на акционеров, в III квартале составила 446 млрд тенге (+21% г/г и +83% к/к). Столь сильный рост чистой прибыли стал возможен благодаря продаже 50%-ной доли в месторождениях Каламкас-море, Хазар и Ауезов за $200 млн. В целом компания признала доход от сделки в размере 186 млрд тенге. Без учета этого скорректированная чистая прибыль могла бы составить 260 млрд тенге (–30% г/г и +7% к/к). Другой важной новостью ноября стал шторм на Черном море, который заметно повлиял на уровень добычи в Казахстане из-за заполненности резервуаров КТК. Но проблемы продлились недолго. 26–27 ноября добыча упала примерно на 15% от привычных уровней, 29 ноября – на 39%, а 30 ноября перевалка на КТК уже была восстановлена. Отметим также, что нацкомпания выкупила 60% доли в месторождении Дунга у TotalEnergies в рамках ранее заключённого соглашения.